Мировой рынок шоколада нестабилен. Цена на какао-бобы бьёт рекорды, урожай падает, а спрос на шоколад растёт. Это может привести к дефициту популярного продукта. В нашей стране это почувствуют многие: Россия входит в двадцатку главных стран - потребителей шоколада в мире.

«Секрет» выяснил, что происходит в шоколадном бизнесе и чего ждать потребителю.

Что происходит с ценами на какао-бобы

Летом 2014 года рыночная стоимость какао-бобов - ключевого ингредиента шоколада - выросла на 18% и достигла пика за три года: тонна сырья стоила $3 234. Так рынок отреагировал на доклад исследовательской компании Euromonitor, которая прогнозировала, что мировые продажи шоколада вырастут в 2014 году на 6% и достигнут $117 млрд.

Рост спроса приведёт к повышению цен на какао-бобы: в последние годы их производство во всём мире сокращается из-за уменьшения количества плантаций, засух и ряда других факторов. Дефицит уже ощущается, а дальше будет ещё хуже. По данным гигантов Mars и Barry Callebaut, к 2020 году спрос на бобы будет превышать его производство на 1 млн тонн, а к 2030 году этот разрыв увеличится до 2 млн тонн. Чтобы компенсировать траты на сырьё, Mars и The Hershey Соmpany подняли на 7–8% цену своей шоколадной продукции.

Не успел рынок оправиться от летних потрясений, осенью стоимость какао-бобов снова побила рекорд . Цена тонны взлетела до $3 371 из-за того, что в Африке распространялась лихорадка Эбола. Крупнейшие мировые производители шоколада пожертвовали $600 000 на борьбу с вирусом, опасаясь, что Эбола распространится на основных производителей какао-бобов - Кот-д’Ивуар и Гану. Режим карантина мог бы существенно ограничить экспорт.

Цена на фьючерсы какао-бобов стабилизировалась только к весне: сейчас тонна сырья на бирже стоит $2 800.

Впрочем, время от времени цены на какао-бобы продолжают колебаться: в этом году сезон сухих дождей в Западной Африке продлился на месяц дольше обычного, в результате в феврале цены поднялись почти на 9%. Теперь в одной только Гане урожай сократится на 820 000 тонн какао-бобов.

Фотография: Nestlé/Flickr

Кто выращивает какао-бобы

Ежегодно поставщиков какао-бобов становится всё меньше - в странах, которые занимаются экспортом, становится невыгодно выращивать сырьё.

Больше 70% мирового рынка какао приходится на Кот-д’Ивуар и Гану. По оценкам ICCO, 90% сырья вырастает на небольших семейных плантациях, которые переходят по наследству. Фермы с шоколадными деревьями расположены в далёких от цивилизации районах, а основная масса владельцев и рабочих на плантациях никогда не пробовала шоколад.

Африканский фермер, выращивающий какао-бобы, впервые пробует шоколад

Как правило, владельцы какао-ферм не знакомы с динамикой цен и поэтому зачастую продают свой урожай вполовину меньше средней биржевой цены. Согласно данным Fairtrade Foundation, в середине 80-х годов фермеры получали 16% дохода от продажи своей продукции. Но к нулевым годам ситуация изменилась в худшую сторону: фермерам оставалось в среднем 3,5–6,4%, в то время как производители и ритейлеры делили большую часть дохода между собой. Часть фермеров Ганы вывозит своё сырьё в соседний Кот-д’Ивуар, где продать какао-бобы можно немного выгоднее. Это наносит удар по нестабильной экономике Ганы, власти которой не могут наладить инфраструктуру для быстрых и своевременных поставок какао мировым производителям шоколада.

Фермеры массово отказываются от своего семейного дела в пользу более доходной добычи льна и каучука.

Власти Кот-д’Ивуара пытаются поддерживать отрасль реформами . Два года назад правительство установило фиксированную стоимость на сырьё - 850 африканских франков за килограмм какао-бобов, что помогло домохозяйствам страны увеличить свой доход на 30%. Впрочем, фермеры всё равно недовольны, ведь работа на плантациях сопряжена с высокими рисками увечий или заболеваний. Как отмечают правозащитники, на плантациях незаконно используется детский труд: в ЮНЕСКО считают, что 40%, или около 2,2 млн детей Кот-д’Ивуара в возрасте от 5 до 14 лет, ежегодно участвуют в сборе урожая какао-бобов.

Урожай сокращается не только из-за низкой прибыльности бизнеса: как считают в ICСО, эпидемия монилиоза - грибкового заболевания шоколадных деревьев - сократила мировое производство какао на 30–40%.

Как Азия полюбила шоколад

Увеличивающийся спрос на развивающихся рынках - главная причина устойчивого повышения цен на рынке какао. За последние годы жители Азии стали покупать на 5,2% больше какаосодержащих товаров. Хотя ещё несколько лет назад потребление шоколада в регионе считалось самым низким в мире на душу населения, однако согласно исследованиям Euromonitor к 2018-му мировой рынок вырастет в два раза именно за счёт Индии, Китая и Саудовской Аравии.

Рынок из 1,4 млрд потребителей в Китае - важная ниша для шоколадных корпораций. Сегодня один китаец в год ест в среднем 100 грамм шоколада, британец - 8 килограмм. За последние десять лет продажи в Китае выросли больше чем в два раза, опережая прирост в Западной Европе - крупнейшем потребителе шоколадной продукции. Причина - в смене потребительских привычек вследствие роста доходов населения. В стране сформировался средний класс. И это сразу заметили и учли в своей политике Nestle, Barry Callebaut, Lindt & Sprüngli и другие компании.

Крепнущий спрос может только усугубить кризис в отрасли. По данным International Cocoa Organization (ICCO), в прошлом году мировое потребление уже превысило добычу на 70 000 тонн при общем урожае в 3,9 млн тонн. Но в ICCO уверены, что производство в этом году удовлетворит спрос даже с излишком - пока дефицита не будет. Аналитики Rabobank International согласны - падение мирового экономического роста затормозит и темпы роста спроса на шоколад, они станут самыми низкими с 2010 года. В этом году спад потребления совпал с падением объёмов производства.

Как устроен шоколадный рынок в России

Алексей Филатов Руководитель отдела продаж «Агро-Финанс »

Культура шоколадного дела в нашей стране имеет уникальное наследие. Советские производства базировались на фабриках Российской империи, которые зарождались в начале XIX века, - редко какой сектор бизнеса в нашей стране может похвастаться более чем 200-летней традицией.

Но традиции меняются. Последние 20 лет идёт устойчивый тренд на отказ от прямых закупок какао-бобов в Африке. Полный классический цикл от закупки и переработки какао-бобов до производства могут себе позволить лишь крупные фабрики. Например, кондитерский концерн «Бабаевский», «Рот фронт», «Красный Октябрь», «Славянка». Большинство региональных предприятий, а также «Победа вкуса», «Верность качеству», «Коркунов» производят шоколад из какао-порошка, какао-масла или тёртого какао.

Кризис выявил слабые стороны российского рынка шоколада - излишнюю зависимость от западных поставщиков. Вместо того чтобы налаживать партнёрские контакты непосредственно с производителями какао-сырья в странах Африки, многие наши компании пошли по самому простому и безопасному пути - покупке готовых ингредиентов в Европе. Правда, он предполагает дополнительные выплаты западным партнёрам.Основные европейские поставщики - Cargill, KVB, ADM - всегда поддерживают высокое качество своих какао-порошка и какао-масла, однако цена на их сырьё остаётся высокой, поэтому наши производители сейчас начинают переходить на азиатских поставщиков. Происходит постепенное вытеснение западными производителями российских производителей шоколада. Мы видим примерно такие же процессы, как на рынке соков, - консолидация основных торговых марок крупными западными игроками. В уникальном положении находится лишь концерн «Объединённые кондитеры» в силу своего советского наследия, но рано или поздно и им придётся отказываться от архаического производства шоколада из натуральных какао-бобов - это нерентабельно и экономически неоправданно.

За последние полгода на рынке увеличился спрос на дешёвое сырьё из заменителя какао-порошка - какаовеллы. Какаовелла - это шелуха, которая остаётся после переработки какао-бобов. Раньше она шла даже не на кормление скота, а на удобрение почвы, поскольку шелуха очень богата минеральными веществами, но по сути является мусором. Умельцы научились измельчать её и делать из какаовеллы какао-порошок, который проходит по формальным стандартам ГОСТа. Тем не менее это всё-таки шкурка - к ней по дороге от плантаций до производств прилипает мусор, песок, глина, на поверхности боба остаются пестициды. Раньше какаовелла почти ничего не стоила, её можно было закупить на предприятии, некоторые даже доплачивали за то, чтобы этот мусор у них вывезли. В документах она числится как отходы, но теперь какаовеллу стали продавать. Ряд производств в России сейчас активно заменяет какао-порошок на какаовеллу.

Цена на шоколад складывается из стоимости сырья (какао-бобов), цены транспортировки этого сырья и переработки. Часто бывает, что в шоколадной продукции натурального какао попросту нет. Алгоритм ценообразования на шоколад, в котором нет шоколада, может очень сильно отличаться. Для сравнения: какао-порошок высшей категории качества сейчас стоит 300 рублей за килограмм. Цена какао-порошка из какаовеллы - 20 рублей за килограмм. На вкус обычный потребитель не сможет отличить шоколадный кекс, сделанный из натурального какао-порошка, от кекса, где использовался порошок из какаовеллы: дополнительные рецептурные добавки нивелируют эту разницу.

Фотография на обложке: Legnan Koula/EPA

Восстанавливается после экономического кризиса и демонстрирует стабильный рост с середины 2015 года. В 2017 году объем потребления составил 1155,4 тыс. т, что на 5% выше уровня 2016 года. Положительная динамика производства шоколада связана со значительным снижением стоимости какао-сырья к концу 2016 года в условиях некоторого роста конечного спроса. В настоящее время из-за популяризации правильного питания выросло потребление горького шоколада, содержащего более 85% какао, и шоколадной продукции с нестандартными вкусами (перец-чили, имбирь, морская соль).

Российский рынок на 91% состоит из отечественной продукции. На экспорт в 2017 году было поставлено порядка 15% от общего объема произведенной продукции, главным образом в Казахстан, Беларусь и Китай.

Объем видимого потребления шоколада и шоколадных изделий

В 2014-2015 гг. на фоне сокращения реальных доходов население перешло к сберегательной модели потребления, произошла переориентация спроса на более дешевые продукты питания, в том числе и на сладости эконом-сегмента. Шоколад и шоколадные изделия стали заменять более дешевыми кондитерскими товарами, в составе которых отсутствует какао. По итогам в 2016 года объем рынка вырос на 0,6% до 1 102,9 тыс. т В 2017 году объем потребления шоколада и шоколадных изделий составил 1 155,4 тыс. т, что еще на 4,8% выше уровня предыдущего года.

В стоимостном выражении рынок показывал стабильный рост в течение рассматриваемого периода. В 2015-2017 гг. рост рынка ускорился и достиг пикового объема в 963,3 млрд руб. в 2017 году на фоне значительного роста цен на шоколадную продукцию.

В настоящее время, несмотря на отсутствие роста реальных доходов населения, наблюдается рост спроса на продукцию среднего и премиум-сегментов. Это обусловлено тем, что рост популярности правильного питания и здорового образа жизни увеличивает спрос на шоколад без сахара и горький шоколад с долей какао более 85%. В среднесрочной перспективе данная тенденция продолжится, и рост объемов потребления шоколада и шоколадных изделий составит порядка 1% ежегодно.

В свою очередь, в структуре рынка шоколада и шоколадных изделий можно ожидать постепенное сокращение потребления продукции сегмента «эконом», а основную долю рынка будет составлять средний ценовой сегмент.

Объем совокупного предложения на рынке шоколада и шоколадных изделий в 2013-2018(О) гг. и прогноз на 2019-2025 гг., тыс. т (в рамках базового сценария развития)

Структура рынка шоколада и шоколадных изделий: производство, экспорт, импорт, потребление

Основной объем российского рынка шоколада и шоколадных изделий формируется, главным образом, за счет продукции российского производства – на ее долю в настоящее время приходится 91%.

До 2014 года доля импортного шоколада на рынке составляла в среднем около 15%. Однако за 2014-2015 гг. ее доля снизилась до 6% по причине значительного удорожания зарубежной продукции вследствие обесценивания рубля, роста цен на какао-сырье и переориентации потребителя на более дешевые изделия отечественного производства.

После снижения в 2015 г. экспорт шоколада и шоколадных изделий показывает быстрый рост в 2016-2017 гг., что обусловлено увеличением активности производителей и экспортеров и развитием торговли по новым направлениям. Среди стран-импортеров традиционно выделяются Беларусь и Казахстан (около 31% от всех экспортных поставок) и в последние несколько лет лидирующие позиции стал занимать Китай, обогнав Беларусь в 2017 г. по импорту т шоколад и шоколадных изделий из России.

Российские производители расширяют ассортимент продукции и осваивают новые сегменты, подстраиваясь под меняющиеся интересы потребителей. Ожидается, что в среднесрочной перспективе объемы экспорта продолжат увеличиваться.

Динамика и структура рынка шоколада и шоколадных изделий в 2013-2018(О) гг. и прогноз до 2025 г., тыс. т (в рамках базового сценария развития)

Структура потребления по федеральным округам

В 2016 году наибольшую долю в структуре потребления занимали Центральный и Приволжский ФО (26,7% и 19,9% соответственно). Далее следуют Сибирский ФО с долей в 13,2% и Южный ФО с долей в 11,2%. Текущая структура формируется во многом за счет потребностей Центрального и Приволжского ФО, роста количества населения и платежеспособного спроса.

По итогам 2017 года значительных изменений в структуре потребления шоколада и шоколадных изделий не наблюдается: лидерами остаются Центральный и Приволжский ФО (26,7% и 20,2% соответственно).

Структура потребления шоколада и шоколадных изделий по федеральным округам в 2013-2018(О) гг.

Рынок шоколада и шоколадных изделий: Прогноз развития

В среднесрочной перспективе рынок шоколада и шоколадных изделий не претерпит серьезных изменений и, на фоне уже зафиксированных восстановительных процессов, будет показывать рост на уровне 1-2% ежегодно. Развитие рынка, в первую очередь, будет определяться реальными доходами населения, определяющими уровень спроса со стороны конечного потребителя, а также ценами на какао-сырье и политикой РФ в отношении импорта сырьевых компонентов, необходимых для производства шоколада и шоколадных изделий. В 2018 году объем потребления ожидается на уровне 1176,2 тыс. т.

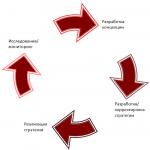

Аналитики отметили, что объемы производства шоколада в нашей стране существенно возросли к началу 2016 года, что позволяет выдвигать предположения о том, что в этой сфере отечественной экономики в ближайшее время произойдут серьезные перемены. Возможно, питать надежды слишком преждевременно, ведь цены на сырье еще не достигли стабильности, да и спрос на шоколад пока оставляет желать лучшего. Мы попытаемся провести небольшое шоколада и оценить все имеющиеся факторы.

Исследование рынка шоколада в России

Изготовление шоколада в России зародилось в самом начале XIX столетия. Нынешние производители отнюдь не новаторы. Многие из них пытаются следовать традиции шоколадоделания, которая существует уже более 200 лет. Не так много направлений в бизнесе может похвастаться такой длинной историей.

К сожалению, одного желания следовать традиции зачастую недостаточно. Множество факторов современной мировой экономики заставляет отступать от привычных рецептов в поисках выгодных компромиссов. Почти на всех производствах идет отказ от закупок африканских какао-бобов по причине их дороговизны. В целях создания более рентабельного производства многие шоколадные фабрики предпочитают использовать более дешевые заменители.

Однако крупные концерны и заводы, которые дорожат своим именем и многолетней репутацией, все еще сохраняют полный цикл создания классического шоколада (начиная от закупки натуральных какао-бобов, переходя к переработке и заканчивая изготовлением по неизменной рецептуре). К таким конгломератам можно отнести кондитерский концерн «Бабаевский», фабрики «Красный Октябрь» и «Рот Фронт», объединение «Славянка». А такие популярные бренды как «Верность качеству», «Коркунов» и «Победа вкуса», да и многие другие региональные предприятия изготавливают шоколад из уже готовых ингредиентов (какао-порошок и какао-масло).

Во время кризиса отечественные производители почувствовали, как сильно они зависят от иностранных поставщиков. Никто и не стремился до кризиса сотрудничать непосредственно с производителями сырья для производства столь любимого всеми лакомства в странах Африки, вместо этого они покупали готовые ингредиенты в Европе, и цена вполне устраивала.

Да и сложно не зависеть от поставщиков готового сырья из Европы, если оборудование для самостоятельной переработки какао-бобов есть далеко не на всех фабриках. Однако анализ статистики внешнеэкономической деятельности показывает, что в наши дни сырье для шоколада покупают не только в европейских странах, но и в Индонезии и Малайзии. Их какао-сырье оставляет желать лучшего, но стремление привлечь покупателя заставляет поставщиков из стран третьего мира расширять свои плантации и устанавливать демпинговые цены.

Среди европейских поставщиков можно выделить те компании, которые следят за качеством продаваемого какао-сырья, выставляют на него высокую цену, отталкивая отечественных производителей: Cargill, KVB, ADM.

Что остается делать российским производителям шоколада? Разоряться или переходить к другим поставщикам? Выбор делает каждый сам. Но мы видим такую картину: западных производителей на российском рынке шоколада становится все больше.

В противовес этой тенденции оккупирования западными производителями целого сектора российского рынка создан концерн «Объединенные кондитеры», в который вошли фабрики, имеющие в распоряжении мощности советских времен – они позволяют производить шоколад из . Однако такой бизнес держится на голом энтузиазме, поскольку он нерентабелен и экономически не оправдан.

Показывает, что за последние шесть месяцев в России огромную популярность снискал дешевый заменитель какао-порошка – какаовелла. Хорошая новость для тех, кто не знаком с этим сырьем, в том, что оно имеет натуральное происхождение. Это не синтетический заменитель. Плохая новость в том, что многие сотни лет эта шелуха от переработки какао-бобов вообще не имела никакой ценности. В ней слишком много мусора, чтобы кормить ею скот, и, несмотря на ее богатый минеральный состав, какаовелле находили лишь одно применение – удобрение почвы. Теперь же она вполне подходит на роль какао-порошка. Если ее хорошенько измельчить, она пройдет проверку по ГОСТу.

Кроме полезных веществ, в шкурке находится много мусора и высокое содержание пестицидов. Из-за ее непригодности в хозяйстве, какаовеллу никогда не продавали. Если отдельные фермеры хотели удобрять ею землю, они могли купить шелуху прямо с шоколадных фабрик по крайне низкой цене. А если же никто не покупал этот мусор и отходы производства, компании даже доплачивали за его вывоз. Вот что приходится есть в наши дни любителям шоколада. То, что раньше было жаль дать даже в корм свиньям.

Исследуя рынок шоколада, можно с уверенностью сказать, что его стоимость зависит от следующих факторов:

цена исходного сырья;

стоимость транспортировки сырья до места изготовления;

затраты на переработку.

Сейчас на прилавках вполне реально встретить шоколад из заменителя, а не из настоящего какао. Он будет значительно дешевле по цене. Ведь стоимость какао-порошка высшей категории находится в пределах 300 рублей за килограмм. А килограмм порошка из заменителя – какаовеллы можно купить всего за 20 рублей. Кондитерские изделия, сделанные с использованием такого порошка, невозможно отличить по вкусу от настоящего какао. Но вот шоколадная плитка будет отличаться. Хотя вкусоароматические добавки всегда помогут эту разницу замаскировать.

Исследование рынка шоколада в 2016 году

Как мы уже упомянули, скачок в производстве шоколада в начале 2016 года создал ощущение, что самое дно шоколадного рынка уже достигнуто, значит, падать дальше некуда. Будем двигаться вверх. Посудите сами: весь 2015 год производство шоколада снижало свои объемы. Каждый последующий месяц был хуже предыдущего, и уже к августу 2015 года объемы производства шоколада сократились на 26 %. И это неудивительно, ведь сырье стало непомерно дорогим вследствие нестабильности курса рубля.

Исследование рынка шоколада показало, что средние цены на какао-бобы, поставляемые в нашу страну, в феврале 2016 года превысили аналогичные показатели прошлогодней давности на 2,2 %, а если перевести стоимость сырья в рубли, то разница с февралем 2015 года составляет 22,5 %.

И, тем не менее, по какой-то причине, в начале 2016 года производить шоколад стали больше. На целых 9 %. Несложно догадаться, что предприниматели просто перенаправили свой бизнес на работу с менее качественным сырьем, и в шоколаде процент какао стал намного ниже.

Исследование рынка шоколада показывает, что динамика показателей производства в натуральном и стоимостном выражениях примерно одинакова. Она имеет наибольшее падение в 2015 году, и вектор стремится вверх в начале 2016 года. Рассматривая статистические данные, мы видим, что за период с января по апрель 2016 года производители шоколада увеличили объемы на 78 %. Разумеется, себестоимость продукта стала намного выше по причине роста цен на сырье. Лучшими производителями по-прежнему остаются фабрики «Рот Фронт» и «Красный октябрь», а также концерн «Бабаевский»; не менее востребованы продукты западных компаний: «Нестле-Россия», Московское представительство компании «Марс», «Ферреро Руссия» и другие.

По данным исследования рынка шоколада больше всего данный продукт производят в Центральном и Приволжском федеральных округах (93,3 % от совокупного объема). Многие производители просто не желают работать на объемы, пренебрегая при этом качеством, поэтому не могут похвастаться высокой прибылью.

Для поддержки российских производителей Коллегия Евразийской экономической комиссии в феврале прошлого года приняла решение установить 0 % таможенной пошлины на импортируемые какао-продукты до 31 декабря 2017 года. Ранее импортерам приходилось уплачивать 3–5 % от таможенной стоимости. В связи с данным нововведением цены на шоколад вновь стали приемлемыми для российского покупателя.

Современные тенденции рынка шоколада

Чтобы удержать свои позиции на рынке, производители идут на различные уловки. Кто-то удешевляет упаковку шоколада, а кто-то уменьшает вес изделия. Сейчас далеко не все плитки весят 100 грамм, хотя внешние габариты могут говорить о другом. Многие перешли от производства плиток к батончикам. Ряд производителей позиционируют шоколад как подарок, снабжая его специальной упаковкой в виде детской игрушки. Мимо такой сложно пройти. Особенно учитывая, что требовать покупки будут в основном маленькие дети. Это очень действенный маркетинговый ход.

Исследования рынка шоколада показывают, что единственным продуктом в сфере шоколадных изделий, который наращивает объемы продаж, несмотря на нелегкую экономическую ситуацию, является комплект из шоколада с игрушкой. Ведь даже при падении покупательской способности, родители все-таки не желают экономить на своих детях. Цифры подтверждают эту мысль. За 2015 год было продано на 10 % больше шоколадных яиц, чем годом ранее, а в 2016 году прирост составил 0,3 %.

Поскольку рынок шоколада еще не насыщен, есть все основания полагать, что у него есть серьезные перспективы развития. Препятствием могут быть только тенденции к переходу на здоровое питание, которые сейчас очень популярны в нашей стране и во всем мире. Сторонники здорового питания обычно вычеркивают шоколад из рациона. Хотя горький шоколад, который не содержит искусственных добавок, обычно в черный список не попадает. Поэтому имеет смысл вводить в линейку шоколадной продукции всевозможные плитки и батончики, обогащенные полезной клетчаткой, подслащенные фруктозой или стевией вместо сахара, содержащие кусочки орехов и натуральных фруктов и ягод. Особо изобретательные производители создают новые рецепты, экспериментируя со специями и натуральными эфирными маслами, зеленым кофе и даже морской солью.

Согласно проводимым исследованиям, рынок шоколада относится к более широкому сегменту кондитерских изделий. И этот сегмент имеет сезонно обусловленную динамику продаж. Во время подготовки к новогодним праздникам наблюдается наиболее высокий спрос. Если принять этот показатель за единицу, то в январе – июне показатель продаж опускается до 0,60–0,65, а в июле – сентябре снова повышается до 0,80–0,85, в период с октября по ноябрь спрос достигает 0,78–0,80.

Многочисленные исследования рынка шоколада показывают, что следование модным трендам привносит коррективы и в эту сферу производства. Потребители ищут экологически чистые и натуральные продукты. Значит, шоколад тоже целесообразно производить из натуральных ингредиентов, подходящих под международные стандарты качества.

Следует заметить, что продукция, ориентированная на потребителя премиум-класса, также не остается без внимания даже в условиях кризиса. Вероятно, в нашей стране немало гурманов, для которых шоколад является излюбленным удовольствием и потому покупатели не прочь себя побаловать новинками шоколадной промышленности.

С модой на здоровое питание тесно связана возросшая популярность горького шоколада. Производители утверждают, что такой вид какао-лакомства содержит огромное количество антиоксидантов, а также поставляет в организм гормоны радости – эндорфины.

По результатам мировых исследований стало известно, что разрабатывает новинки, ориентированные на пожилых покупателей. Любовь к какао-продукции у многих возникает с самого детства и продолжается на протяжении всей жизни. Поэтому очень важно учитывать особенности организма всех категорий потребителей. В России это направление развито очень слабо. Шоколад для пожилых людей должен обладать несколько иным составом, чем обычный классический продукт, но в то же время приносить не меньше удовольствия и радости.

Существенно меняет состав шоколада и законодательство. В ряде стран введен запрет на использование трансжиров, что по данным исследований рынка шоколада также сказывается на особенностях производства кондитерских изделий. Благодаря такому запрету шоколад станет более здоровым и полезным.

В наши дни очень популярно производство сладостей для диабетиков. И шоколад не отстает. На всей территории Евросоюза разрешается использовать стевию в качестве здорового подсластителя, заменяющего сахар.

Ориентация на спортивный образ жизни у современной молодежи объясняет востребованность шоколада с повышенным содержанием белков.

Исследование рынка шоколада требует подробного анализа основных показателей данного сектора экономики, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Информационно-аналитическая компания «VVS» предлагает услуги по исследованию рынка пищевой промышленности, анализу рынка экспорта и импорта продуктов питания в Россию. Мы проводим подробный экономико-статистический анализ экспорта и импорта продуктов в Россию и стран Ближнего и Дальнего зарубежья: Украины, Белоруссии, Казахстана, Узбекистана, Молдовы, Китая.

Предлагаем ознакомиться с анализом российских экспортных поставок шоколада и шоколадных изделий за 2016 год . Имея эти данные, Вы сможете «вычислить» лучшего партнёра, основательно подготовиться к переговорам и заключить сделку по выгодной цене.

В 2015 уменьшение импорта шоколада и шоколадных изделий в России еще более ускорилось: за первые шесть месяцев объем импорта сократился в 2,4 раза до 20,98 тыс. тонн с 50,17 тыс. тонн в первом полугодии прошлого года, как показывают подсчеты ЦИКР. Однако во втором полугодии 2015 года может обозначиться обратная тенденция – некоторый рост импорта в связи с традиционным увеличением закупок импортной шоколадной продукции в преддверии новогодних праздников. А удовлетворение сезонного спроса российскими производителями может быть проблематичным из-за сложного финансового состояния последних.

Экспорт в составе российского шоколадного рынка. Россия осуществляет и экспортные поставки готовой шоколадной продукции – как в страны ближнего зарубежья, так и дальнего – с большими русскоязычными диаспорами: США, Канаду, Израиль. Однако в целом доля экспорта очень невелика и не является существенной составляющей рынка.

Текущая ситуация: данные и тренды

Производство. Производство шоколада и пищевых продуктов, содержащих какао (кроме подслащенного какао-порошка), в 2014 году составило 44,4 тыс. тонн. Производство конфет, содержащих алкоголь, уменьшилось на 29,4% до 14,7 тыс. тонн (здесь и далее использованы данные ЦИКР). В ЦИКР констатируют, что резкое сокращение объемов рынка шоколада является следствием падения курса рубля, общих экономических проблем в стране и снижения покупательной способности населения в частности.

Кроме того, с апреля 2015 года отмечается резкий рост мировых цен на какао-сырье, связанный с ожиданиями низкого урожая в основных странах по производству какао. В июне мировые цены на какао достигали четырехлетних максимумов. Как следствие, импорт какао-бобов, по данным ФТС, за январь-август сократился на 58,4% – до 22,6 тыс. тонн, какао-пасты – на 10,6%, до 21,1 тыс. тонн, какао-масла – на 14,3%, до 18,9 тыс. тонн. Запасы какао-сырья предприятия отрасли почти не формируют. Это приводит к следующим изменениям, которые можно наблюдать в производственной сфере отрасли.

Прежде всего кондитеры, столкнувшись с беспрецедентным ростом издержек, увеличили выпуск шоколадных изделий с меньшим содержанием какао-продуктов. Кроме того, они стали выпускать больше продукции с различными начинками и/или увеличили использование различных добавок (орехи, злаки, сухофрукты, цукаты и т. д.). Косвенно об этом свидетельствуют данные Росстата: производство продукции по категории «Шоколад и продукты пищевые, содержащие какао, без начинки, с добавками зерен хлебных злаков, фруктов или орехов» в январе - августе 2015 года выросло на 45%, до 32,5 тыс. тонн.

ЦИКР также обращает внимание на более активное использование в отрасли заменителей некоторых видов какао-сырья, в частности более дешевых растительных жиров (рафинированное пальмовое масло и его производные) вместо дорогого какао-масла. По данным ФТС, в январе - августе 2015 года по сравнению с аналогичным периодом 2014 года импорт рафинированного пальмового масла, которое используется в том числе в кондитерской промышленности, вырос на 30,2% – до 485 тыс. тонн.

Тонна какао-масла, самого дорогого ингредиента при производстве шоколада, стоит последние полгода на уровне $7 - 8 тыс. За год из-за сильно выросших цен на какао-бобы долларовые цены на какао-масло повысились примерно на 15%, рублевые – более чем на 100%. При этом средняя цена тонны рафинированного пальмового масла в этом году снизилась с $950 до $750 за тонну.

«Цены на сырье с большой долей вероятности и дальше будут сохраняться на очень высоких уровнях, а потребление и продажи шоколадной продукции - снижаться. Так что рост издержек для отечественных производителей, скорее всего, продолжится», - заявила в ноябрьском пресс-релизе исполнительный директор ЦИКР Елизавета Никитина. По ее словам, отрасль, находящаяся в таких условиях, экстренно нуждается в мерах поддержки, «пока российский шоколад не стал достоянием истории».

Розничные цены. За год (первое полугодие 2014 – первое полугодие 2015) цены на кондитерские изделия в России выросли в среднем на 25%, согласно сообщению РБК со ссылкой на ЦИКР. Цены на шоколад в России за этот период выросли более чем на 50%.

По данным ЦИКР, стоимость шоколада и шоколадных конфет увеличилась прежде всего из-за роста цен на сырье, рублевые цены на которое растут в связи с девальвацией рубля. Цены на мучные кондитерские изделия в меньшей степени зависят от импортного сырья по сравнению с категориями шоколада и шоколадных изделий. По мнению экспертов, потенциал роста розничных цен на кондитерские изделия пока не исчерпан.

По подсчетам ЦИКР на основе данных Росстата, дороже всего кондитерские изделия стоят в Москве, Санкт-Петербурге и в целом в Северо-Западном федеральном округе, а также на Дальнем Востоке. Самые низкие цены в Приволжском, Южном и Северо-Кавказском федеральных округах.

, руководитель департамента панельных исследований компании «Ромир» : «Казалось бы, шоколад не входит в список продуктов жизненной необходимости, и в тяжелые экономические времена потребители должны отказываться от него в первую очередь. Однако для россиян он остается маленьким гастрономическим удовольствием, с которым не стыдно в гости прийти, наградить себя за труды или просто перекусить на работе. И несмотря на рост цен на шоколад за последний год на 25-30%, россияне от не него не отказываются. Ежемесячно от 40 до 50% российских домохозяйств приобретают шоколад для домашнего потребления. Для сравнения, во время предыдущего кризиса пенетрация шоколада была ниже – на уровне 35-40% в 2008 году со снижением в диапазон 30-35% в 2009-м. В текущем году производители шоколада в целях сохранения лояльности потребителей активно проводят различные ценовые промокампании, что позволяет им удерживать стабильные позиции. Ритейлеры тоже почувствовали вкус потребителей к шоколаду и начали активно развивать собственные торговые марки. Таким образом, текущий кризис оказался для потребителя не горьким и не пресным, а вполне со вкусом шоколада» .

Игроки рынка. Шоколадный рынок России пришел к устойчивой сегментации, причем в каждом сегменте четко определены свои лидеры. Так, в сегменте шоколадных плиток на долю трех ведущих производителей приходится 67% объема продаж в натуральном выражении (здесь и далее использованы данные компании Ромир, 2014 год). Первые три места занимают Mondelez International (TM Alpen Gold), Nestle SA (TM Nestle, «Россия щедрая душа») и холдинг «Объединенные кондитеры» (ТМ Felicita, «Аленка», «Бабаевский», «Вдохновение», «Русский шоколад» и др.). С явным отрывом лидирует Mondelez International, доля которого составляет 31%. Два других ведущих игрока имеют равные доли в натуральном выражении – им принадлежит по 18%.

В сегменте шоколадных батончиков лидирующую позицию уверенно занимает Mars Inc. (TM Bounty, Mars, Snickers, Twix), доля которой за 2014 год достигла 61% в натуральном выражении. Также в тройку лидеров этого сегмента входят Nestle SA (TM Kit-Kat, Nesquik, Nuts) и холдинг «Объединенные кондитеры» (TM Felicita, «Аленка», «Бабаевский») – их доли составили соответственно 14% и 6%.

На рынке шоколадных конфет в коробках тройка лидеров также довольно явная – это холдинг «Объединенные кондитеры», Ferrero (TM Ferrero, Raffaello) и Mars Inc. (TM «А. Коркунов»), на долю которых приходится соответственно 18%, 14% и 10% рынка в натуральном выражении.

Структура и характер потребления шоколада в России

По данным Росстата за 2014 год, россиянин в среднем потребляет около 5,5 кг шоколада и шоколадных конфет ежегодно.

ЦИКР приводит несколько иные данные: согласно им, если в 2013 году в среднем один россиянин съедал в год 4,36 кг шоколада, то в 2014 году этот показатель составил уже 4,15 кг. В целом же объемы потребления шоколада, конфет и другой кондитерской продукции с использованием какао в 2014 году снизились на 4,8%. В 2015 году эта тенденция сохраняется, прогнозируется снижение до 4 кг шоколада и шоколадных изделий на человека в год.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Подобные документы

Товароведная классификация шоколада. Краткая характеристика торгового дома "Башспирт". Расчет показателей ассортимента шоколада. Потребительские свойства шоколада. Анализ конкурентоспособности товара. Факторы, формирующие и сохраняющие качество шоколада.

курсовая работа , добавлен 28.11.2014

Определение потребительских свойств и пищевой ценности шоколада. Рассмотрение основных факторов, формирующих качество и ассортимент продукта. Особенности транспортирования и хранения шоколада. Оценка показателей качества реализуемого ассортимента товара.

курсовая работа , добавлен 20.04.2015

Номенклатура потребительских свойств шоколада, его основные органолептические показатели качества. Анализ рынка шоколада России. Изучение ассортимента и качества шоколада, реализуемого в магазине "Ашан", оценка продаж по производителям и по видам.

курсовая работа , добавлен 16.06.2014

Классификация и современный ассортимент шоколада. Формирование качества шоколада в процессе производства. Оценка качества по органолептическим показателям. Определение уровня качества. Разработка балльной шкалы для определения уровня качества шоколада.

курсовая работа , добавлен 31.03.2011

История происхождения шоколада. Процесс приготовления, классификация, ассортимент и полезные свойства. Основные дефекты и болезни шоколада. Экспертиза и качество готового продукта. Порядок и методы проведения экспертизы. Идентификация и фальсификация.

курсовая работа , добавлен 20.06.2009

Классификация и ассортимент шоколада, характеристика потребительских свойств. Факторы, формирующие качество шоколада. Расчет интегрального показателя конкурентоспособности товара. Маркетинговые исследования потребительских предпочтений на рынке г. Орла.

дипломная работа , добавлен 26.07.2017

История происхождения шоколада, цивилизация майя как первооткрыватель какао. Процесс его приготовления и некоторые свойства. Основное сырье для производства шоколада и какао-порошка, его классификация и качество. Качество и хранение готовой продукции.